金税工程的起源是1994年,我国的工商税收制度进行了重大改革:建立以增值税为主体的流转税制度。但由于初期对增值税专用发票没有有效的监控手段,伪造、倒卖、盗窃、虚开增值税专用发票比较猖獗,需要现代化技术手段加强对增值税的监控管理,所以1994年3月底,“金税”工程试点工作正式启动。

金税工程用一个网络将国税总局到各省、地市、县税局的四个系统:一般纳税人的增值税防伪税控开票子系统,全国税务系统的防伪税控认证子系统、增值税交叉稽核子系统和发票协查信息管理子系统紧密相联,相互制约,构成完整的增值税管理监控系统的基本框架。

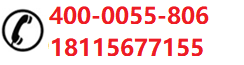

从金税四期的采购信息来看,很明显发出了一个讯号——“系统升级,加强监控”,加强在技术层面上的监控,加强税局的统筹监管能力。在过去的几年,在技术布局方面,税局、银行、工信、市场监督管理局等几大部门都已经加强紧密合作,信息互通,加强核查力度。明显感受到,国家的“监管之网”,是织得越来越严密。

那“金税四期”强大到何种地步?

金税三期,实现了国地税数据的合并,同时对岗责体系和征管流程进行梳理和配置,实现岗位设置、工作流程以及参数配置等统一,其主要是对税务系统业务流程的全监控。

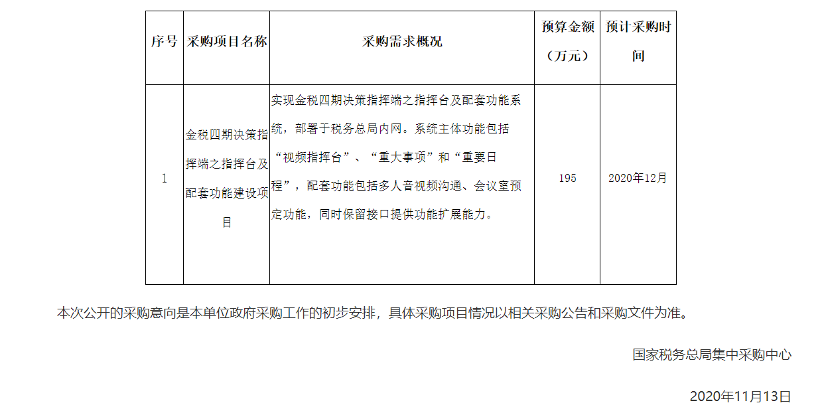

每月初,税局都会通过金税三期系统和网上纳税申报系统对各企业的申报数据进行比对,比对不符的。要求企业对该情况做出解释,并查三年账。 税务机关还专门设立了“申报异常处理岗位”,专门负责增值税纳税申报比对异常的处理。

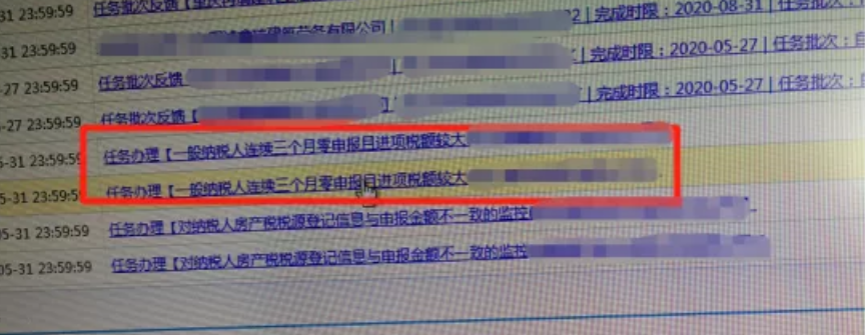

来看看2020年金税三期税收管理系统发出的最新风险预警事项: 一般纳税人连续三个月零申报,增值税进项大于销项

系统还给出了详细解释说明,注意看这里:当年最后一个征收期结束后第一日0:00扫描一般纳税人申报表,汇总一般纳税人申报表填列金额,若在扫描之前当年累计月份中零申报次数大于等于50%(零申报次数/应申报次数≥50%)且当年累计进项大于销项。 警惕:零申报次数大于50%就会触发预警!

系统会生成疑点信息清册向纳税人法人、财务负责人推送自查自纠短信并要求纳税人5日内回复异常原因,主管税务机关根据纳税人反馈情况进行调查核实,并反馈调查核实结果。

细思极恐!系统预警→自动推送自查自纠短信→5日内回复异常原因→税务机关来调查检查。

试问,你们公司经得起查吗?即使近期的交易都没问题,以前的交易呢?

小贴士:自金三上线后,税务稽查越来越严格,对于虚开发票、虚报、乱入账等将一查到底,会计如何才能不触碰法律底线呢?小编建议使用畅捷通好会计提供了【税务风险检测】功能,可通过“税务风险检测”实时进行节税分析与纳税调整,企业健康度评分一目了然,6大类几十项风险指标时实检控,用通俗易懂的语言说明税务风险问题所在,并针对企业存在的税务风险,提出针对性的改进措施建议,让企业远离被稽查的风险。 |

而金税四期,不仅仅是税务方面,还会纳入“非税”业务,实现对业务更全面的监控。同时搭建了各部委、人民银行以及银行等参与机构之间信息共享和核查的通道,实现企业相关人员手机号码、企业纳税状态、企业登记注册信息核查三大功能。

从2019年的“企业信息联网”,也是一个非常重要的信号。中国人民银行、工业和信息化部、国家税务总局、国家市场监督管理总局四部门联合召开企业信息联网核查系统启动会。

中国工商银行、交通银行、中信银行、中国民生银行、招商银行、广发银行、平安银行、上海浦东发展银行等8大银行作为首批用户接入企业信息联网核查系统。

企业信息联网核查系统支持企业纳税登记状态信息核查功能。

银行、非银行支付机构通过系统可以核实企业是否纳入税务管理、具体纳税人状态等,方便识别企业身份,及时发现企业注销、非正常经营等异常情形。

随着企业信息联网核查系统不断完善,金税四期即将上线,国家监管越来越严格的同时,也意味着“合规”的重要性进一步加强。

警惕如下九种情况会被约谈!被稽查!

一、虚假开户企业

随着实施的企业信息联网核查系统及即将到来的金税四期,会多维度的核查企业真实性,了解企业的经营状况、识别企业是否有开户资格。

二、空壳企业

随着系统的不断升级,那些想利用空壳公司开户,来实施电信网络诈骗、洗钱、偷逃税款等违法犯罪,已经行不通了。

三、少交个税和社保的企业

施行五证合一后,税务、工商、社保随时合并接口,企业人员、收入等相关信息互联,虚报工资已经没余地了,且自11月1日起,15个地区陆续公布社保入税,再加上即将到来的金税四期,企业再想动歪心思的,可要小心了!

特别提醒:员工工资长期在5000以下或每月工资不变的,税务局将重点稽查。

四、库存账实不一致的企业

发票开具实行全票面上传,简单说就是发票开具不只是发票抬头、金额,就连开具的商品名称、数量、单价都会被监管。也就是说,公司的进销存都是透明的。只要企业开具的发票异常,马上就会接到税务局电话,甚至会实地盘查,一旦有问题,就会涉嫌偷税。

金税四期上线后,企业库存会进一步的透明化,在此提醒企业一定要做好存货管理,统计好进销存,定期盘点库存,做好账实差异分析表,尽量避免库存账实不一致。

五、虚开发票的企业

虚开发票指:开具与实际经营业务情况不符的发票,为他人或为自己开具、让他人为自己开具、介绍他人开具

其中,与实际经营情况不符:

1、没有真实交易;

2、有真实交易,但开具数量或金额不符;

3、进行了实际交易,但让他人代开发票。

六、收入成本严重不匹配的企业

企业自身的收入与费用严重不匹配;重点费用异常(如:加油费、差旅费等);与同行业对比收入、费用异常等等。

七、申报异常的企业

很多公司对小税种不重视,认为其金额小,不会被监管,这样想就大错特错了,小税种也会引起大风险。

八、税负率异常的企业

税负率异常一直以来都是税务稽查的重点,如果企业平均税负率上下浮动超过20%,税务机关就会对其进行重点调查。

九、常年亏损企业

企业常亏不倒,明眼一看就有问题,对于这种企业,想让税务局不查都难。

抓紧自查!企业这41种行为不要再有了

金税四期即将到来,势必会监管越来越严!企业请自查以下41个异常情况,务必警惕!

1、商贸公司进、销严重背离,如大量购进手机、销售的却是钢材。

2、企业长期存在增值税留抵异常现象。

3、企业增值税税负异常偏低。

4、企业增值税税负偏高异常。

5、公司常年亏损,导致企业所得税贡献率异常偏低。

7、公司大量存在现金交易,而不通过对公账户交易。

8、企业的往来账户挂账过大。

9、企业存货过大。

10、企业大量取得未填写纳税人识别号或统一社会信用代码的增值税普通发票。

11、企业存在大量无清单的办公品增值税发票。

12、公司缴纳的增值税与附加税费金额比对异常。

13、企业连续三年以上盈利但从来不向股东分红。

14、企业存在大量发票抬头为个人的不正常费用。

15、企业所得税申报表中的利润数据和报送的财务报表的数据不一致异常。

16、增值税纳税申报表附表一“未开票收入”填写负数异常。

17、增值税申报表申报的销售额与增值税开票系统销售额不一致预警。

18、无免税备案但有免税销售额异常。

19、无简易征收备案但有简易计税销售额的预警风险。

20、开票项目与实际经营范围严重不符异常。

21、增值税纳税申报表附表二“进项税额转出”为负数异常。

22、公司只有销项但是从来没有进项出现异常。

23、公司只有进项但是从来没有销项出现异常。

24、新成立的公司频繁发票增量异常。

25、新成立的公司突然短期内开票额突增异常。

26、工资薪金的个人所得税人均税款偏低异常风险。

27、个人取得两处及两处以上工资薪金所得未合并申报风险。

28、同一单位员工同时存在工资薪金所得与劳务报酬所得的异常。

29 、个人所得税和企业所得税申报的工资总额不符出现的异常风险。

30、期间费用率偏高异常。

31、大部分发票顶额开具,发票开具金额满额度明显偏高异常。

32、大量存在农产品抵扣异常。

33、公司账面上没有车辆但是大量存在加油费等异常。

34、外埠进项或销项税额比重严重过高异常。

35、增值税专用发票用量变动异常。

36、纳税人销售货物发票价格变动异常。

37、法人户籍非本地、法人设立异常集中。

38、企业大量存在“会务费”“材料一批”“咨询费”“服务费”“培训费”等无证据链的关键词。

39、少缴或不缴社保。如:试用期不入社保;工资高却按最低基数缴纳社保。

40、企业代别人挂靠社保。

41、员工自愿放弃社保,企业就没有给入。